婚姻,作为人生中的重要一环,不仅承载了无数的期望与承诺,也涉及到复杂的财产分配和保障问题。在现实生活中,各种变故可能会让两个人走向分离的道路。在这种情况下,提前制定婚前协议,明确财产分配的规则,不仅能够在离婚时减少纠纷,还能在婚姻存续期间减轻双方的心理负担,增加彼此之间的信任。

人寿保险作为家庭财务规划的重要组成部分,越来越受到人们的关注与重视。人寿保险是否属于夫妻的共同财产呢?如何合理的规划夫妻的共同财产?

了解这些问题不仅是对财产的保护,更是对彼此感情的尊重和对未来生活的保障。

美国夫妻财产制度

在美国,夫妻财产制度主要分为两种:共有财产制(Community Property)和分别财产制(Separate Property)。

- 夫妻分别财产制度

美国大多数州实行夫妻分别财产制度(Separate Property)。在这种制度下,婚姻期间谁赚的钱和积累的财产归谁所有。然而,在离婚时,财产的划分不仅基于财产的拥有情况,还会综合考虑多个因素,以确保公平合理的分配。

- 夫妻共有财产制度

夫妻共有财产制在以下九个州实施:亚利桑那州、加利福尼亚州、爱达荷州、路易斯安那州、内华达州、新墨西哥州、德克萨斯州、华盛顿州和威斯康星州。这些州规定,婚姻期间所赚取的收入和积累的财产无论一方是否工作,均为夫妻双方共同所有。在阿拉斯加,社区财产制需要男女双方同意才能适用。

- 共同财产的内容

在夫妻财产共有制州,以下资产通常被认为是共同财产:

养老计划、401K和其他退休计划

股票期权

奖金和佣金

俱乐部会员资格

年金和人寿保险

证券账户(如共同基金、股票、债券等)

银行账户(支票、储蓄、定期存款等)

房地产、车辆、艺术品和古董等

退税和其他金融资产

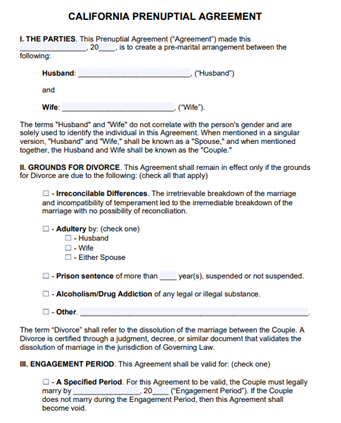

婚前协议的必要性

婚前协议,是指在结婚前由双方签署的,旨在约定婚姻存续期间及离婚后财产分配和债务承担的书面协议。随着社会的发展,人们的财产状况日益复杂,婚前协议的必要性也愈加凸显:

- 财产保护:婚前协议可以保护夫妻双方各自的财产,尤其是那些在婚前已经积累的财富。无论是个人财产还是家庭继承的遗产,通过婚前协议,都可以明确这些财产的归属,防止因婚姻破裂而引发的财产纠纷。

- 避免经济纠纷:婚前协议能够在离婚时减少经济纠纷。很多夫妻在离婚时因财产分配问题争执不休,甚至诉诸法律。通过婚前协议,可以事先约定好财产的分配方式,避免在情感破裂时再度伤害彼此。

- 增加透明度:婚前协议可以增加婚姻关系的透明度和信任度。双方在婚前坦诚相待,明确财产和债务的归属,可以减少婚后因经济问题产生的误会和矛盾,促进夫妻间的和谐。

婚前协议的主要内容

在美国,婚前协议通常包括但不限于以下内容:

在美国,婚前协议通常包括但不限于以下内容:

- 财产归属:界定婚前、婚后财产

- 债务承担

- 收入和资产分配

- 赡养费(配偶扶养费)

- 财产继承权和遗产规划

- 子女抚养权和赡养费

- 财产分割:规定在离婚时如何分割共同财产和个人财产

- 其他经济安排

离婚如何分割人寿保险?

很多夫妻在婚后会选择互相投保,将对方作为人寿保险的受益人。然而,如果婚姻不再,务必要记得更新受益人。常见的做法是将受益人从配偶和小孩更改

为自己的父母和小孩。原因是只要人寿保险具有现金价值,例如终身分红型寿险(Whole Life)、指数型万能寿险(IUL)和投资连结型的万能寿险(VUL)等,夫妻双方都有权分割保单内的现金价值。

在美国,离婚案件中法院和离婚协议中可能会要求男方购买一个定期人寿保险,将前妻和小孩作为受益人。原因在于美国法律要求有收入或收入高的一方向没有收入或收入低的一方支付赡养费。通常情况下,男方作为家庭的经济支柱,离婚后也需要承担赡养费和孩子的抚养费。但如果男方离世,赡养费和抚养费就会停止。

出于对前妻和孩子生计的考量,法院和律师会建议购买一份定期寿险。例如,一位健康不吸烟的35岁男性,每月只需支付大约70美元,就可以获得30年100万美元的寿险保障。这样,赡养费和抚养费的问题就得到了保障。

这种安排不仅保障了前妻和孩子的生活质量,也确保了在男方离世后,经济支持不会突然中断,减轻了他们的生活压力。

如何利用人寿保险隔离个人资产?

- 不可撤销的人寿保险信托 (Irrevocable Life Insurance Trust, ILIT)

许多高额的人寿保险会使用不可撤销的人寿保险信托(Irrevocable Life Insurance Trust, ILIT)作为保险的持有者。如果是信托拥有这份保单,那么保单就不属于个人或夫妻名下的财产,而是信托财产,从而隔离了个人资产。

- 人寿保险在婚后给自己更多保障

在婚后为自己购买大额保单,如果保单进行了赔付,指定的受益人(可以是自己、父母或子女)将获得主要赔偿部分。至于保单现金价值升值部分,根据不同州的婚姻法和实际操作,这部分资产的归属可能有所不同。

- 人寿保险保障夫妻共同财产

如果希望保障夫妻共同财产利益,可以考虑让配偶出资购买大额人寿保险,作为夫妻共同财产。这样,夫妻双方都能享有这份保险带来的利益,尤其适用于完全不掌握家庭资产的全职配偶。

- 人寿保险保护父母和子女权益

无论在婚前还是婚后,都可以购买人寿保险,并指定父母或子女为保单的受益人。一旦投保人身故,父母或子女可以获得巨额赔偿。如果离婚,这部分资产可以免于分割,从而最大化地保护他们的权益。由于各州婚姻法和实践的不同,保单现金价值升值部分的处理方式也会有所不同。

总之,婚前协议的签署和离婚时的财产分配都是保护个人权益的重要手段。在现代社会中,婚姻不仅是感情的结合,更是经济利益的结合。通过合理合法的婚前协议,可以在最大程度上保障双方的利益,避免未来的不必要纠纷,为彼此的幸福生活奠定坚实的基础。希望每一对走进婚姻殿堂的夫妻,都能够在享受幸福生活的同时,未雨绸缪,做好财产保护的准备。

我们美国奥淇国际金融/美国宏盛保险与理财公司拥有4000多名熟悉财务管理及保险与理财的高端专业人士,在全美20个分公司为您提供最完善的专业服务,如果您有税务和理财规划相关问题,欢迎随时联系我们。

未经允许不得转载:城市新闻网icitynews » 以人寿保险为例谈夫妻财产分配规划